电解铝 行业面临着战略性投资机会

全球铝消费增长强劲,可望基本消化产量的增加:2006年全球铝消费再度高于预期,增长达8.0%,供需缺口49万吨。{TodayHot}尤其是中国,增速达22.6%,依然是全球铝消费增长的最重要动力。中国消费的增加表现在建筑、电力和交通运输等各主要领域。我们的预测表明,2007年和2008年全球原铝供需仅分别有39万吨和11万吨的少量过剩;这意味着未来两年全球铝库存的增加将相当有限。目前,全球铝库存可供消费的时间仅为5.9周,远低于过去三十年平均9.3周的水平。

而一旦消费增长超过我们预期,则库存仍有望进一步下降,并会对铝价形成较好的支持。

氧化铝价格难以大幅回落:随着包括中国在内氧化铝新增产能的逐步投产,预计未来两年全球氧化铝行业将出现一定供需过剩,未来价格可望有所回落。但另一方面,铝土矿价格的上涨也增加了氧化铝企业的生产成本。而一旦铝土矿供应出现中断(正如今年年初时发生的那样),则氧化铝产量的增长将会低于预期。因此,我们认为未来两年现货氧化铝价格的回落幅度将较为有限,而且年内很难回落到3,000元/吨以下。

中国的铝土矿供应存在隐忧:随着中国氧化铝产量的增加,对进口铝土矿的依赖已明显加剧;我们预计至2008年对外依存度将会上升至47.3%。目前,中国的铝土矿进口主要来自印尼。由于印尼的铝土矿资源有限,我们预计中国将不得不增加从印度和澳大利亚等国的进口,从而进一步推高铝土矿的价格,增加氧化铝的生产成本。

行业评级“优于大盘-B”,中孚实业和南山铝业是我们的首选:我们认为,受益于铝价的高企以及氧化铝价格的缓慢回落,{HotTag}未来两年国内电解铝行业的盈利能力仍将维持在历史最好水平。而且,随着产能扩张以及资产注入,行业内优势企业的盈利表现可望超出市场预期。我们给予国内电解铝行业“优于大盘-B”的投资评级。

我们预计中孚实业(600595,评级“买入-B”)2007年可望实现原铝产量30万吨,同比增长65%。同时,在建的17万吨铝板带项目也将于2008年投产,将成为盈利新的增长点。我们对公司2007年和2008年的每股盈利预测分别为2.30元和2.57元(按增发完成后股本),并认为其合理股价为46.0元。南山铝业(600219,评级“买入-B”)在完成了对集团铝相关资产的收购后,铝深加工一体化的模式已经形成,未来三年公司每股盈利的年复合增长率将高达72%。我们认为其合理股价应为24.5元。

神火股份(000933,评级“增持-A”)在完成对铝行业相关资产的收购后,将拥有电解铝产能36万吨;其采用的煤——电——铝一体化模式可以有效降低盈利的波动。我们认为其合理股价应为33.0元。焦作万方(000612,评级“增持-A”)未来两年的产能扩张明显。而且,作为中国铝业战略规划的重要一环,将会是其未来收购目标。我们认为公司合理股价应为30.4元。

中国铝业(601600,评级“增持-A”)是全球第二大的氧化铝生产商和第四大的原铝生产商,并且铝土矿资源优势明显。我们预计,随着公司氧化铝外销长单比例的提高,以及对下游铝加工行业投资的加大,公司未来的盈利波动将明显减弱。我们认为,坐拥全球最大的铝消费市场,加上管理科学,积极进取,中国铝业必将成为全球铝行业的龙头企业之一。采用2007年24x的动态市盈率,可得出公司合理股价为21.2元。需要指出的是,我们2007年的盈利预测较为保守(按铝价19,000元/吨和氧化铝3,200元/吨得出),未来存在上调的可能。在相对乐观的情景假设下(铝价19,500元/吨,氧化铝3,500元/吨),2007年中国铝业将实现每股盈利0.97元,比我们的基本假设高出9.1%。考虑到中国铝业的行业地位以及未来的资产收购等因素,我们给予公司“增持-A”的投资评级。

点击数:2380

[ 打印当前页 ]

焦作市造价信息

焦作市造价信息 鹤壁建设工程造价信息

鹤壁建设工程造价信息 新乡工程经济参考

新乡工程经济参考 平顶山工程造价

平顶山工程造价 河南工程造价信息

河南工程造价信息 开封建设工程造价信息

开封建设工程造价信息 洛阳建设工程造价信息

洛阳建设工程造价信息 驻马店造价信息

驻马店造价信息 郑州建设工程材料价格信息

郑州建设工程材料价格信息 许昌工程造价信息

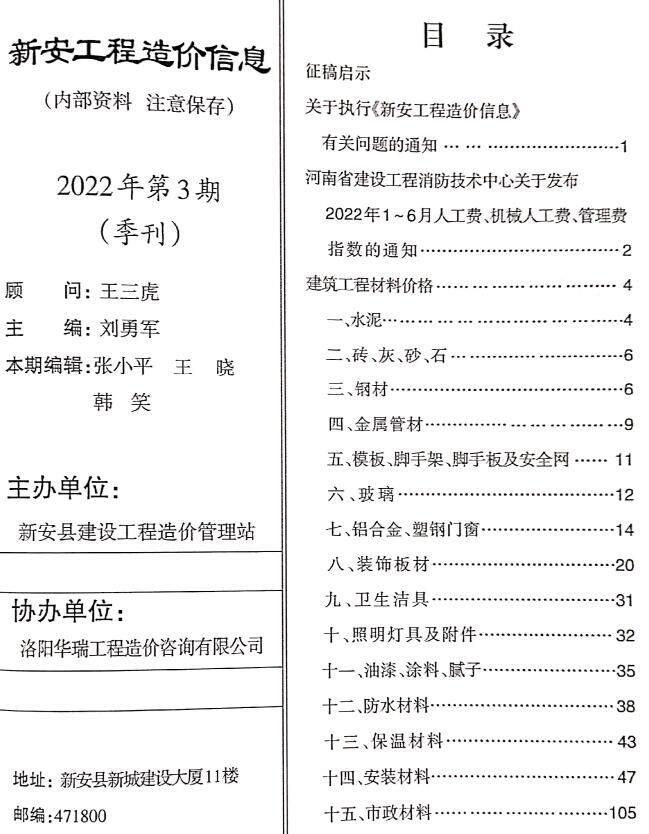

许昌工程造价信息 新安建设工程造价信息

新安建设工程造价信息 三门峡

三门峡 偃师建设工程造价信息

偃师建设工程造价信息